(請提交驗證碼通過手機驗證)

時間:2021-09-07 10:47:06

12463

12463

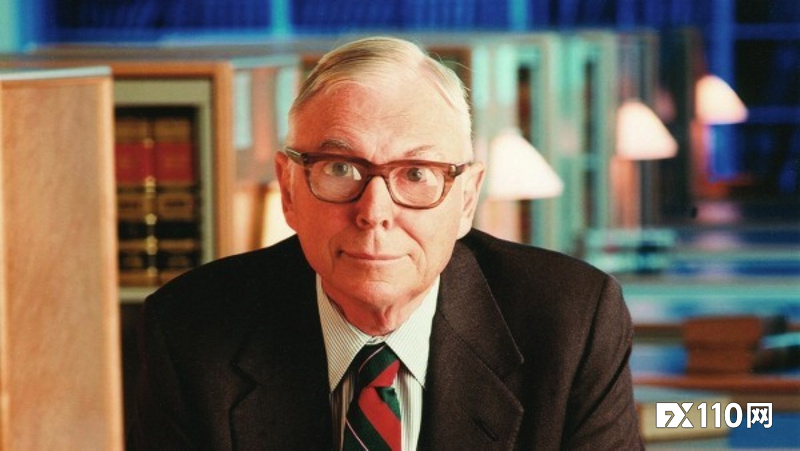

查理·芒格在過去幾十年裡,和巴菲特聯手,創造了有史以來最優秀的投資記錄。如今芒格雖已97歲高齡,仍擔任著伯克夏·哈撒韋公司的副主席,活躍於投資一線。論資歷論業績,查理·芒格無疑是價值投資領域的大師。那麼,大師芒格又有什麼值得我們普通人借鑒的黃金投資法則呢?

怎樣才能做到自知之明?首先必須知道自己的能力圈在哪裡。芒格稱關於投資他有三個選項:可以投資、不能投資、太難理解,並且他堅決不跨出能力圈半步。芒格曾表示,“最重要的是,別愚弄你自己,而且要記住你是最容易被自己愚弄的人”。

就像巴菲特與比爾·蓋茲,他們雖是好友,但因並不是很瞭解微軟行業,也一直沒有買微軟的股票。有一年比爾·蓋茨過生日的時候,巴菲特買了一百股微軟股票,用的還是他自己的錢,這是作為一種有友誼的象徵,而不是作為投資。股市裡羊群效應特別強大,很重要的原因也是看到周邊的人賺了錢,在羡慕嫉妒心理的驅動下跟風隨大流。而頂尖投資人,卻很少會冒險嘗試投資自己認知以外的領域。

戰勝自己,指的是自律和理性。芒格說過,“在生活中不斷培養自己的理想性格(投資性格),毫不妥協的耐性,自律自控——無論遭受多大的壓力,也不會動搖或者改變原則。”

投資與其說是為了戰勝市場,不如說更重要的是戰勝自己。為了戰勝自己,芒格和巴菲特幾十年如一日不停自我提升。芒格和巴菲特都是學習機器,芒格95歲了,每週還是要看20本書,看到興奮時可以熬夜看到凌晨,他對學習的熱愛與毅力實在令人佩服。

正如老子所言,“勝人者有力,勝己者強”,能戰勝別人說明你是一個有力量的人;但是能夠戰勝自己的人,才是真正的強者。

芒格一直強調“反過來想,總是反過來想”。他更經典的一句話是,“如果我知道死在哪裡,那我就永遠不會去那個地方。”這與巴菲特的經典表達“在別人恐懼時我貪婪,在別人貪婪時我恐懼”異曲同工。

這些話說起來都很簡單,但是在實際操作中卻很難,因為逆向行動需要逆自己的人性,這恰是投資最考驗人的地方。但巴菲特和芒格做到了,2008年次貸危機最恐懼的時候,他們在《紐約時報》發表文章說“我正在買入美國股票”。在2009年度致股東的信中,巴菲特更進一步,他說暴跌時要貪婪到用大桶去接:“如此巨大的機會非常少見。當天上下金子的時候,應該用大桶去接,而不是用小小的指環。”

芒格說,我一生中僅投資了三家企業就很成功了,它們是伯克希爾·哈撒韋、好市多和李錄的基金。原理也很簡單,書裡芒格引用過比爾·羅斯的話說,“如果你擁有40位妻妾,你一定沒有辦法對每一個女人都認識透徹”。

巴菲特也講過類似的話,他說,“對任何一個擁有常規資金量的人而言,如果他們真的懂得所投的生意,六個已經綽綽有餘了。”甚至,“只要你能頂住價格的波動,擁有3只股票就足夠了。”

這是非常深刻的道理。功課要做得好,必須每天給自己加壓,反復練習。可是作為修為而言,有時候要做減法,必須把噪音、無用的東西都砍掉,才能夠保持腦子清醒,保持理性。所以做投資是一種修行,而不僅僅是知識的累積。

看芒格和巴菲特的生活狀態,他們非常安靜,他們幹的事情最多的是看書和思考。芒格說:“我們花很多時間思考。我的日程安排並不滿,我們坐下來不停地思考。從某種意義上說,我們更像學者而不是生意人。我的系統總是坐下來靜靜地思考幾個小時。我不介意在很長的時間裡沒有任何事情發生。”

可是我們大眾總想做點什麼,沒做點什麼就覺得心裡發慌,在投資裡面這不見得是一個好事,投資需要的是獨立思考,盲動不如不動。安定中等待機會是他們的投資常態。守靜去躁,正是投資本義。

謹小慎微這個詞在日常生活中好像是一個貶義詞,說一個人謹小慎微,感覺好像膽子不夠大,沒魄力,但在投資裡邊,這其實是一個非常好的優點,因為投資不在於你短期跑得多快,而是長期能夠守得住,不出局,剩者為王。

巴菲特講過類似的話,投資最重要三件事,“第一是儘量避免風險,保住本金;第二還是儘量避免風險,保住本金;第三是堅決牢記前兩條。”投資第一位是不虧錢,一旦虧損了本金,意味著你再也回不來了。(好文推薦:巴菲特最經典的十大投資金句)

FX110網站功能探搜

暫時還沒評論,來留下你的印象吧

評論發表成功

評論