(請提交驗證碼通過手機驗證)

時間:2020-10-19 13:35:33

7218

7218

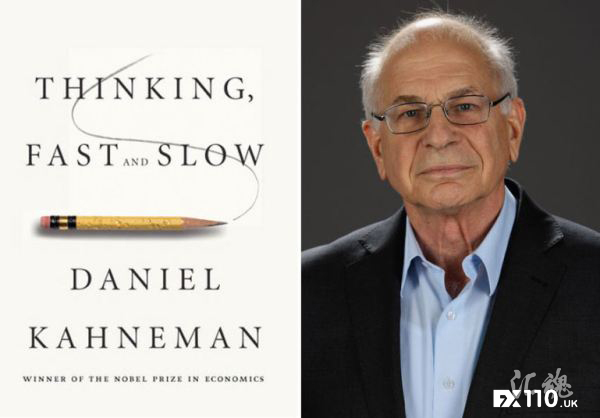

諾貝爾經濟學獎獲得者丹尼爾·卡內曼寫了一本書,名為《快思慢想》。他在書中將大腦活動分為兩種運行方式,通過兩個虛擬的系統加以區分,系統1和系統2。

具體而言,系統1主要指的是快速無意識的自主控制,遵從“眼見即為現實”的原則進行快速反應的快系統;系統2是相對緩慢的、有意識地通過調動注意力,以及借助分析、判斷等相對複雜的應對方式,來解決問題的慢系統。

資本市場投資者的行為也可以用快系統慢系統來解讀。市場變幻莫測,環境複雜,而大多數人習慣僅憑直覺做出決策,但在快系統之下,將複雜問題簡單化並非良策。

同時,投資需要理性和邏輯,而個人又常憑感覺做事,所以市場和個人的矛盾長期存在。那要怎麼減輕個人面對市場的不理性帶給我們的影響呢?

下面這些場景,每個投資者在生活或交易中都可能遇到,不知你有沒有熟悉的感覺:

1、我對這家公司不太瞭解,不過我看過他們公司董事長的演講,非常有感染力,很吸引人,所以我覺得這個公司未來的發展空間很大,值得我投資。

2、之前我朋友一直和我說這個股票很值得買入,他還講了一大堆理論和實操的道理,我就跟著操作了。誰知道現在是這樣的結果,早知道我就不買了。

3、早前我買入了A公司的股票,之後我發現A公司的產品越來越受歡迎,買的人越來越多,現在商場貨架上最好的位置都擺著A公司的產品。

快系統主導下,大多數人更相信眼見為實。那表示,我們習慣將已知和易得的資訊疊加聯想,構造出一個完整的故事或者邏輯鏈條,然後匆忙得出結論。在這個過程中,我們會潛意識地避開與結論不相符的那些證據,有選擇性地重視那些能夠指向相同結論的證據,借此加強自身對結論的信心。

顯然,依靠習慣獲得的證據品質可能並不可靠。生活和投資不同,生活可以依憑習慣或者經驗接近事實,但投資卻不能。投資需要的是理性和邏輯,所有感性和主觀的決策都可能是致命的。提高慢系統在決策過程中的參與度,理性決策,才可以降低出錯的機率。

慢思考中的“慢”是一個相對概念,它並不意味著面對新增資訊不做任何反應,相反,快速反應是必要的。要在慢系統傳遞給快系統的資訊裡,進行理性的篩選,最後做出決策。對此,普通人要如何依賴慢系統進行投資決策呢?

在做出投資決策前,任何人都無法獲知全部的變數。無論是圍繞標的基本面的所有資訊,還是其他市場參與者的情緒、獲得的資訊多寡、以及對資訊的解讀方式等等。而“股票是上市公司所有權的一部分和均值回歸原理”是資本市場最重要的兩個不變量,所以,決策前請明確這兩個不變量。

股價的長期上漲是由公司業績的長期增長驅動的,短期內或許會出現價格和價值偏離的情況,但從長遠來看,最終公司的運行會回到價值的軌道上,估值高低都會向估值中樞靠近,價格總是圍繞價值在上下波動。

獨立思考是慢決策中最難的一部分,要做到獨立思考,首先要勇於和直覺說不,其次要能抵禦外界的噪音,避免它影響自身的判斷。不過,獨立思考下的結果常常是與直覺判斷相背離的。

當短期的市場表現與直覺判斷或外界聲音是同方向的,而與理性的思考結果相反時,投資者就需要認真檢視並明確不變量。慢系統做出的決策,是對直覺判斷和外界聲音的反叛。即便質疑自己的直覺和群體逆向而行,不是一件令人高興的事,但保持獨立思考的能力,是優秀的投資者必備的品質。

那些投資帶來的財富積累,不是一蹴而就,而是一個緩慢且螺旋式向上的過程。當你進入市場已有5年甚至更長時間,會發現自己曾錯過了很多的機會。但不必可惜,已經錯過的這些機會或許是那時的你確實無法把握的。

在市場待的時間越久,你會慢慢接受累積的方式,並能開始享受過程。這樣的思維方式同樣也會延伸出去,影響你看待事物的方式。其實,投資和生活是不斷相互影響的。在投資中不斷強化的慢思考能力,有助於我們減少生活中因直覺錯誤和固有偏見帶來的決策失誤。

延伸閱讀:

暫時還沒評論,來留下你的印象吧

評論發表成功

評論